法人所有の建物や賃貸用住宅などで行われた外壁塗装の費用や、工事規模が非常に大きい外壁塗装工事は、確定申告の際に税務処理が必要になることがあります。

外壁塗装を税務処理する際に悩んでしまうのが、工事費用をすべてその年の経費としてよいのか、それとも法定耐用年数をもとに費用を数年かけて按分すべきなのかということです。

この記事では外壁塗装の税務処理の方法や外壁塗装の税務上の耐用年数について、法人の会計担当の方や賃貸物件のオーナー様向けに解説しています。

なお、外壁塗装の「塗料の耐用年数(塗料の寿命)」に関してはこちらのページで解説していますので併せてご参照ください。

このページの目次

■外壁塗装費用は「修繕費」と「資本的支出」のどちらかに該当する

外壁塗装を会計処理する際にまず知っておかなければならないのが、外壁塗装費用は「修繕費」になるケースと「資本的支出」になるケースがあるということです。

修繕費と資本的支出は会計上の処理方法が全く異なりますので、違いを押さえておきましょう。

1.修繕費の税務処理の方法

修繕費と認められた外壁塗装は、その年に費用の全額を経費として処理することができます。

経費はその年の所得から差し引かれますので、翌年かかる所得税を減らす効果があります。

特に法人所有のビルや賃貸用マンションなどにかかる外壁塗装は100万円以上かかる高額な工事ですので、全額を経費にできれば大きな節税になるでしょう。

ただし修繕費と認められない外壁塗装もありますので、工事費用を全額経費処理する目的で安易に外壁塗装を行わないよう注意が必要です。

2.資本的支出の税務処理の方法

資本的支出とは、固定資産の価値を高めるために要した費用のことです。

会社が所有する建物や賃貸マンションなどは「固定資産」に該当します。

固定資産の購入費用は減価償却しなければなりませんので、「法定耐用年数」で按分して経費処理することになります。

例えばオフィスで20万円のプリンターを買った場合、プリンターの法定耐用年数は5年ですので20万円を5年間かけて減価償却します。

つまり減価償却とは、プリンターの使用できる期間を約5年とみなし、1年間で消耗した価値(減価)分のみをその年に経費として処理することを意味します。

外壁塗装の工事費用が資本的支出に該当した場合は、全額を経費にできず数年かけて減価償却しなければなりませんので、該当するケースの例を工事前に知っておきましょう。

■外壁塗装が「修繕費」になるケースと「資本的支出」になるケースの違い

外壁塗装費用が「修繕費」になるか「資本的支出」になるかは、行った外壁塗装工事が建物の価値を高めたかどうかで分かれます。

つまり費用を全額経費にできるか、それとも耐用年数で按分して数年に分けて計上すべきかは、行った外壁塗装の内容で判断されることになります。

1.外壁塗装が「修繕費」になるケース

建物を修繕した結果、建物の耐久性が本来の状態まで戻ったとみなされれば、その外壁塗装は修繕目的で行われたことになり「修繕費」として扱われます。

あるいは3年や5年など短い周期で定期的に行っている清掃やメンテナンスにかかった費用なども修繕費にできることがあります。

修繕費とみなされた外壁塗装費用は、全額その年に経費として処理することができます。

●修繕費と認められる例

- 塗膜がひび割れており、ウレタン塗料による塗り替えや補修工事によって劣化する前の耐久性を取り戻すことができた

- 雨漏りが起きていたので該当箇所の防水性を元通りにした

- カビだらけになったエントランスの壁を、業者を呼んで洗浄した

- 前回シリコン塗料で塗り替えてから10年経ったので、前回と同じシリコン塗料で再塗装した

- 3~5年周期で定期的に行っている建物のメンテナンス

これらの例に共通しているのは、

- 元の状態に戻していること

- 価格が高額ではない

の2点です。

修繕費に該当しないケースと区別するために重要ですので覚えておきましょう。

2.外壁塗装が「資本的支出」になるケース

建物を工事で元の状態よりもグレードアップさせたときや高額な工事費用が発生したときは、「資本的支出」とみなされ修繕費として認められないことがあります。

外壁の塗装が剥がれたりひび割れが発生したりしていて、その補修を目的として行った塗装は修繕費として扱うことができます。

しかし剥がれやひび割れを補修して元に戻すだけではなく、サイディング外壁からタイル外壁に張り替えるといったデザインの変更や耐久性向上を目的とする工事も行った場合は、「建物の価値を高めた」とみなされ資本的支出になります。

資本的支出とみなされた工事費用は減価償却の対象となり、その年に全額を経費にすることはできません。

●修繕費ではなく資本的支出となる例

- モルタル壁をサイディング壁にする外装工事を行って建物の耐久性を高めた

- 無機塗料やフッ素塗料など耐候性が高い高額な塗料で塗装したため、外壁塗装費用が高くなった

- 前回使用したアクリル塗料ではなく、耐久性が高く断熱性能を持つ断熱塗料で塗り替えた

- 集客アップを目的として、外壁塗装で店舗の大幅なカラーチェンジを行った

外壁塗装が資本的支出になるケースには上記のような例が考えられますが、その他にも、カーポートを設置して駐車場を以前よりも使いやすくしたり、フェンスを設置して防犯性を高めたりした場合の工事費用も資本的支出とみなされることがあります。

■外壁塗装費用を減価償却する方法

修繕費とみなされた外壁塗装は一括で経費として処理できますので、税務処理の方法はそこまでややこしくありません。

しかし資本的支出となった外壁塗装費用を減価償却する場合は、別の税務処理が発生します。

1.外壁塗装の塗料には法定耐用年数が存在しない

どの固定資産も、減価償却は『法定耐用年数』に従って行います。

法定耐用年数は、パソコンならパソコン、車なら車にそれぞれ設定されています。

しかし外壁塗装には法定耐用年数が設定されていません。

よく塗料の耐用年数と言われているのは「期待耐用年数」のことです。

期待耐用年数は「この塗料を使って正しく塗装すれば、約○年間は塗料の効果が持続します」という目安の期間です。

外壁塗装の種類と塗料別の期待耐用年数は以下の通りです。

- アクリル系塗料…5~8年

- ウレタン系塗料…8~10年

- シリコン系塗料…10~15年

- ラジカル塗料…12~18年

- フッ素系塗料…15~20年

- 断熱塗料…16~18年

- 光触媒塗料…16~22年

- 無機塗料…18~22年

など

期待耐用年数は塗料メーカーが製品ごとに公表していますが、法で定められたものではなく減価償却とは何の関係もありません。

外壁塗装費用を減価償却する際は、法定耐用年数と期待耐用年数の違いを必ず把握しておきましょう。

2.外壁塗装の法定耐用年数は塗装した建物に準拠する

外壁塗装費用を減価償却するときは、塗装を行った建物の法定耐用年数を使います。

建物は同じ構造の建物でも使用用途が違えば法定耐用年数は異なります。

木造の建物を例にして、用途別の法定耐用年数を見てみましょう。

| 木造・合成樹脂造の建物の法定耐用年数 | |

| 用途 | 法定耐用年数 |

| 事務所 | 24年 |

| 店舗、住宅 | 22年 |

| 飲食店 | 20年 |

| 旅館、ホテル、病院、車庫用 | 17年 |

| 公衆浴場 | 12年 |

| 工場、倉庫 | 15年 |

このように同じ構造材でも用途別に異なる耐用年数が設定されている理由は、使い方によって建物の劣化速度に違いが生じるためです。

仮に木造の事務所で200万円の外壁塗装を行ったとすると、200万円を22年間かけて9万2千円ずつ減価償却していくことになります。

その他の建物の耐用年数は国税庁ホームページで調べることができます。

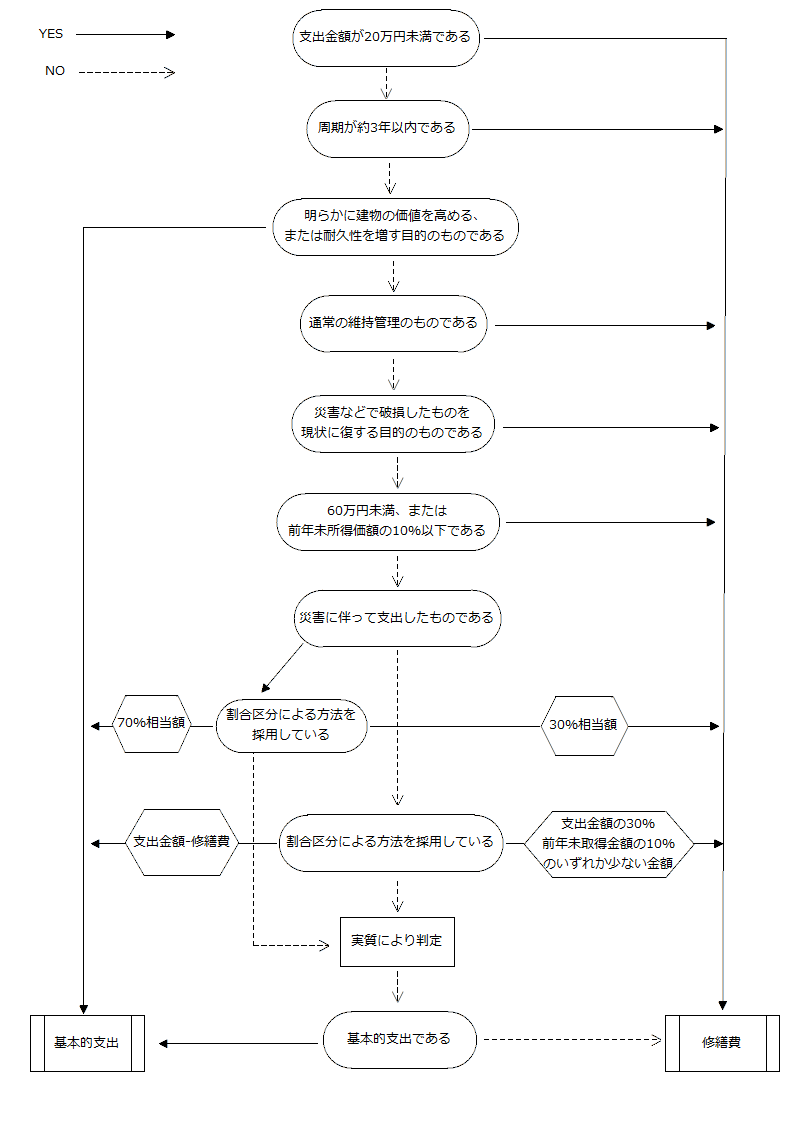

■修繕費基本的支出のフローチャート

またこちらに当サイトで作成した修繕費基本的支出のフローチャートを掲載しておきます。

■おわりに

法人所有の建物などで外壁塗装を行う場合は、工事金額を支払う前に必ず、修繕費になるか資本的支出になるかを明確にしておきましょう。

確定申告の直前になって修繕費ではなく資本的支出だったことが判明すると、申告内容や所得税が大きく変わってしまいます。

どのように税務処理すべきか迷ったときは早めに税理士などの専門家に相談し、施工業者とも工事内容をしっかり打ち合わせておきましょう。